MILEI LO HIZO…

ALGUNAS PREGUNTAS…

SI SE DOLARIZA EL MERCADO INTERNO DE ARGENTINA COMO EN ECUADOR…

EXISTE MAYOR O MENOR CAPACIDAD DE PROTEGER O FISCALIZAR??

CUAL ES LA REALIDAD DE ECUADOR HOY??

QUIENES CONTROLAN LA VIDA DE LOS ECUATORIANOS HOY?

EMPIEZA NARCO Y TERMINA CON TRAFICANTES…

SI SUS POLITICAS SON DE BAJAR EL COSTO OPERATIVO GUBERNAMENTAL COMO LO QUIERE BOLSONARO O KAST , SE MEJORA LA FISCALIZACION??

EL DOLAR ES EXTERNO , VERDAD?

SI ES EXTERNO , SI ENTRAN POR EJEMPLO PERSONAS DE CHILE , COLOMBIA , BRASIL , ETC.

A COMPRAR EN MASA ALIMENTOS “EJEMPLO” . Y CLARAMENTE DEJAN DOLARES , PERO A LA VES LAS PREMISAS ECONOMICAS DICEN.

RECURSOS LIMITADOS PARA MULTIPLES NECESIDADES…

ALIMENTOS ESTACIONALES(LA PROXIMA COSECHA)

MEJORA LA CALIDAD DE VIDA DEL PUEBLO ARGENTINO??

ENTONCES LA GENTE EMPIEZA A TRABAJAR CON DOLARES , PERO EL BANCO CENTRAL TIENE UN NUMERO FICTICIO DE UNA MONEDA QUE NO CONTROLA.

PORQUE INGRESAR DIVISAS(DOLARES) AL PAIS ES ALGO QUE SE PUEDE LLEVAR A CABO …

ES COMO EL BITCOIN EN CIERTO SENTIDO ALGO QUE ESTA EN TODOS LADOS PERO TIENE REAL VALOR TIENE FISCALIZACION¿?

PERFECTAMENTE EMPRESARIOS EXTERNOS O NARCO EMPRESARIOS PUEDEN MANIPULAR EL MERCADO INTERNO ARGENTINO.

COMPITIENDO CON EL BANCO CENTRAL.

CLARAMENTE TAMBIEN SE PUEDE HACER CON EL PESO ARGENTINO , PERO SI TENGO UN DOLAR INTERNACIONAL DE MONEDA ES COMO DECIR APLICAR UN “COPY Y PASTE ” A LA REALIDAD LOCAL NO TENGO PORQUE GENERAR UNA VARIABLE EN UNA CAMBIO DE MONEDA.

QUES ES BLANQUEAR DOLARES¿?

AHORA LO OTRO UNA COSA ES QUE ENTREN DOLARES.

OTRA COSA ES EL COSTO DE VIDA DE LAS PERSONAS…

ENTONCES VOY A UGANDA ARGENTINA , QUE SE MANEJA CON DOLARES , COMPRO UN KILO DE HARINA A 30 CENTAVOS EN MI PAIS ES TA EN 1 DOLAR 20 CENTAVOS , PERO EL PODER ADQUISITO DEL ARGENTINO ¿ MEJORA O EMPEORA?

SI LOS RECURSOS COMO DIJE ANTERIORMENTE SON LIMITADOS PARA MULTIPLES NECESIDADES ,¿ ES BUENO O MALO??

CLARAMENTE ES MALO , PORQUE ARGENTINA TIENE MUCHOS OTROS FACTORES DIFERENTES A CHILE COMO ECUADOR.

LA LEY DE LA OFERTA Y DEMANDA ELEVAN EL COSTO DE LA HARINA ARGENTINA , PERO TODOS LOS ARGENTINOS PRODUCEN HARINA¿?

EL NEGOCIO DE LA HARINA GENERA MANO DE OBRA CALIFICADA?

LA HARINA SE CONSUME TODOS LOS DIAS?

O ES UNA COMPRA OCASIONAL COMO UNA TV?

ARGENTINA ES UN PAIS INDUSTRIALIZADO.

SI ES INDUSTRIALIZADO Y SE DEJA MANIPULAR POR UNA MONEDA QUE PUEDE SER OBJETO DE LAVADO DE ACTIVOS , DINERO FALSO , COLUSION DE EMPRESAS PARA REMATAR ACTIVOS Y DONDE LOS AGENTES INTERNOS , EMPRESAS O CIUDADANOS NO PUEDEN COMPETIR PORQUE EL PODER ADQUISITIVO ES INFERIOR A NIVEL LOCAL .

ES COMO SI LA INDIA DE UN DIA PARA OTRO CAMBIA DE RUPIAS A DOLARES.

PERO EN LA INDIA CON 5 DOLARES COMES 1 SEMANA O MAS…

OTRO FACTOR ESTADOS UNIDOS ES UN PAIS QUE TIENE UN RIESGO PAIS EN ASCENSO , ESTA METIDO EN TODOS LOS CONFLICTOS BELICOS , SU PROYECCION DE DEUDA EXTERNA SE INCREMENTA AÑO A AÑO…

ES COMO RECIBIR UN SALVA VIDA DE PLOMO…

Y ARGENTINA ES UN PAIS QUE SE PROYECTA COMO INDUSTRIAL…

Y SI NO SE PROYECTA COMO INDUSTRIAL VA A TERMINAR COMO UN PAIS REALMENTE POBRE TENIENDO LA LOGISTICA , RECURSOS , MATERIA INTELECTUAL Y PRIMA PARA TENER AUTONOMIA …

Y CLARAMENTE SI DEPENDO DEL DOLAR AHORA , MENOS AUTONOMO SOY….

SI LA DEUDA EXTERNA DE ESTADOS UNIDOS VA EN AUMENTO MAS QUE UN REAJUSTE ANUAL POR VARIABLE DEL MERCADO.

QUIERE DECIR QUE EXISTE UNA FICCION ECONOMICA EN CUANDO A EL PODER DEL DOLAR Y SALVAGUARDAS QUE IMPONE EL GOBIERNO NORTEAMERICANO EN SU MERCADO INTERNO .

ENTONCES QUE QUEDA PARA ARGENTINA ¿? , ESPECULAR??

SI LA REALIDAD DEL DOLAR VARIA EN CUANDO A LOS MERCADOS .

QUIERE DECIR QUE QUIZAS EL DOLAR VALGA EN ESTADOS UNIDOS , PERO LA REALIDAD DEL DOLAR VARIA EN CUANDO A LOS MERCADOS.

ENTONCES EL BANCO ARGENTINO TRABAJA CON INYECTAR RESERVAS O QUITAR DOLARES , QUE SE YO , POLITICAS QUE TIENE QUE ADAPTARSE AL MERCADO INTERNO.

PERO EL PROCESO INFLACIONARIO DE ESTADOS UNIDOS ES DISTINTO AL ARGENTINO.

ENTONCES SI ESTADOS UNIDOS SU ECONOMIA ENTRA EN UN PROCESO DE RECESION COMO ALGUNAS PERSONAS ESTAN PRONOSTICANDO…

QUE OCURRE CON ARGENTINA???

CUALES SON UNAS VARIABLES PARA ESTABLECER UN RANGO DE VALOR DE UNA MONEDA QUE NO ES LOCAL Y QUE PUEDE GENERAR MAS UN VALOR DE PODER ADQUISITIVO SIN NECESIDAD DE UNA CONVERSION.

ENTONCES EL NORTEAMERICANO EL EMPRESARIO POR EJEMPLO JUDIO , ALEMAN , INGLES , ETC ETC QUE TIENE DOLARES.

VE A ARGENTINA O A LA INDIA ARGENTINA Y PREFIERE COMPRAR ALLI , TIERRAS , CASAS …

PORQUE EL ESTADO SE ACHICA Y LAS POLITICAS DE FISCALIZACION SON MENORES Y EL PODER ADQUISITIVO DEL LOCAL SE REDUCE …

ENTONCES TENEMOS LAS LEYES DE OPERACIONES INMOBILARIAS PARTE DE LA LEY OMNIBUS.

CLARAMENTE EL ARGENTINO PROMEDIO VA PARA ATRAS Y COMO DIJE EXISTEN SOLUCIONES QUE SON FACILES PERO REQUIEREN DISCIPLINA PERO ESO SE LOS DIRE OTRO DIA.

—————————————————————————————————–

El presidente Javier Milei habló del objetivo de dolarizar y cerrar el Banco Central y descartó la posibilidad de negociar algo de la Ley Ómnibus.

El presidente Javier Milei aseguró este viernes que su gobierno se encuentra “muy cerca de poder dolarizar” la economía argentina, mientras que envió una señal de dureza en medio de las negociaciones con los gobernadores por la Ley Ómnibus: “Estoy dispuesto a no negociar nada”, lanzó.

Milei habló con la periodista colombiana Patricia Janiot un día antes de la marcha de la CGT, aunque la entrevista se difundió tres días después. En la conversación con la expresentadora estrella de CNN en español, el presidente se mostró optimista sobre el rumbo de la economía.

“¿Sigue en pie la dolarización y la intención de cerrar el Banco Central?”, le preguntó Janiot para su canal de YouTube. Al respecto, Milei dijo que ambos objetivos se mantienen, aunque en el caso del Banco Central aún “hay que sanearlo”.

“Prácticamente no expandimos la base monetaria dado lo que está se está contrayendo por sector público y, sin embargo, hemos comprado en poco más de un mes 5.000 millones de dólares. La base monetaria en Argentina es de 7.500 millones de dólares, es decir que estamos a muy poco de poder dolarizar”, aseguró Milei.

“Si nosotros pudiéramos limpiar todos los pasivos remunerados, Argentina ya estaría en condiciones de dolarizar con muy poquita plata y de esa manera exterminaríamos la inflación. Lo de dolarizar tiene que ver con la moneda en la que se liquida. Yo siempre hablé de competencia de monedas y por ende pueden hacer transacciones en la moneda que quiera”, aseguró.

EL FUTURO DE LA LEY ÓMNIBUS

Además, el presidente se refirió a la negociación por la Ley Ómnibus, que solo obtuvo un dictamen en disidencia por parte de los legisladores opositores más afines al proyecto. Al menos 170 artículos objetados por los diferentes bloques serán tratados de manera puntual en el debate parlamentario la semana que viene.

“No estoy dispuesto a negociar nada”, le dijo Milei de manera resolutiva. “Pero tengo entendido que hay 100 artículos menos…”, le comentó asombrada la periodista. “Nosotros aceptamos que hubiera mejoras, no las negociamos, quizás algunas irán más tarde. En nada voy a ceder porque la libertad no se negocia”, dijo y explicó que esos artículos pueden reverse más adelante sin negociación alguna.

www.0221.com.ar/nacional/javier-milei-estamos-muy-cerca-poder-dolarizar-n86883

Javier Milei: Estamos muy cerca de poder dolarizar (0221.com.ar)

—————————————————————————————————————-

Tiffany Wilding (Pimco): “Hay riesgo de recesión en EE UU y se está infravalorando”

La economista del gigante de la renta fija compara la probabilidad de una crisis con la de sacar cara o cruz con una moneda al aire

Tiffany Wilding es la gran experta en economía estadounidense de Pimco, el gigante de la inversión en renta fija. La especialista destaca como la gran sorpresa de este año la enorme resistencia de la primera economía mundial. Los augurios generalizados apuntaban a una recesión que nunca llegó. Según Wilding, aún es pronto para cantar victoria y dar por logrado el aterrizaje suave, esto es, una reducción de la inflación sin necesidad de recesión. Ve en torno a un 50% de probabilidades de recesión, como sacar cara o cruz al lanzar una moneda, y considera que el mercado está infravalorando ese riesgo.

Wilding cree que el riesgo de desaceleración en 2024 sigue siendo elevado porque los colchones de ahorro que han sostenido la demanda deberían volver pronto a los niveles prepandémicos, la política fiscal será probablemente ligeramente contractiva y los efectos de las subidas de tipos se dejarán notar. Además, los banqueros centrales han manifestado que planean mantener altos los tipos durante un periodo prolongado, lo que va en contra de la relajación de la política monetaria que históricamente ha contribuido a los aterrizajes suaves.

La economista, que contesta por videoconferencia desde Newport Beach (California), opina que una cuestión clave para 2024 puede ser si los bancos centrales declararán la victoria y empezarán a recortar los tipos de forma preventiva, pero recuerda que los precedentes históricos no son favorables. Los bancos centrales no suelen prever la debilidad económica con suficiente antelación para recortar los tipos de forma preventiva y evitar una recesión, sino que han tendido a empezar a hacerlo coincidiendo con el aumento de la tasa de paro y la contracción económica.

Antes de unirse en 2016 a Pimco, donde tiene categoría de directora general, Wilding fue jefa de análisis de tipos de interés globales en Tudor Investment, donde era responsable de recomendar ideas comerciales basadas en tendencias macroeconómicas globales. Anteriormente, fue estratega de tipos de interés de Estados Unidos en Morgan Stanley y analista de políticas del mercado del Tesoro para el Banco de la Reserva Federal de Nueva York, donde ayudó a estructurar e implementar la respuesta del banco central a la crisis financiera de 2008. Cuenta con 16 años de experiencia en inversiones y economía/mercados financieros y posee un MBA en finanzas cuantitativas por la Stern School of Business de la Universidad de Nueva York. Se licenció en el Rhodes College.

Pregunta. ¿Qué destacaría de la evolución de la economía de Estados Unidos este año?

Respuesta. La sorpresa clave de este año para la economía estadounidense ha sido su resistencia y la de su crecimiento en particular, a pesar de que hemos tenido la respuesta más agresiva en décadas de los bancos centrales a la inflación, de que Europa tuvo un shock energético relevante y de que Estados Unidos tuvo una pequeña crisis bancaria en marzo. A pesar de todo eso, la economía de Estados Unidos ha logrado crecer en torno al 2,5% en el conjunto del año.

P. ¿Y por qué ha sido así?

R. Hay que dar un paso atrás y hacer un balance de por qué ha sido así y ver qué puede haber contribuido a ese crecimiento sorprendente. Nosotros hemos hecho muchos análisis en torno a eso y la conclusión a la que llegamos, básicamente, es que la respuesta fiscal de Estados Unidos a la pandemia fue mucho mayor que en otros países desarrollados. Ese excedente ha llegado a los hogares en forma de activos líquidos y ha sido un colchón mucho mayor de lo que nadie anticipó que sería. Ha habido también mejoras por el lado de la oferta de mano de obra por la inmigración y la tasa de actividad, que han permitido absorber esa demanda adicional y que la inflación se moderara este año. Estos excedentes positivos de la pandemia han apoyado el crecimiento este año, pero se están desvaneciendo. Hay cierta incertidumbre sobre cuándo exactamente se desvanecerán, y sobre si se agotarán por completo, pero estamos más cerca de lo que estábamos a principios de este año. Y cuando eso se normalice, realmente lo que nos queda es una política monetaria restrictiva. Los mercados han descontado gran parte de este crecimiento y de esa historia de resiliencia, pero creemos que están siendo complacientes ante los riesgos de recesión.

P. La política fiscal sigue siendo expansiva, con un déficit y una deuda disparados.

R. Parte del aumento del déficit que hemos visto ha sido el resultado de factores puntuales como retrasos en la recaudación de impuestos por desastres naturales y también los ajustes por la cancelación de préstamos estudiantiles que el Tribunal Supremo anuló, así que ha habido mucho ruido con las cifras de déficit. Una parte se debe a estabilizadores automáticos y a la caída de ingresos por ganancias de capital tras la caída de los mercados de 2022, no ha sido un problema de mayor gasto. Tenemos un mejor año con las ganancias de capital en 2023, pero para el futuro hay incertidumbre sobre el grado en que se irán incorporando los efectos de los créditos fiscales de la ley de Reducción de la Inflación, la de Infraestructuras o la ley Chips y sobre cómo impactarán negativamente en el déficit.

P. ¿Han tocado techo los tipos de interés oficiales?

R. Lo más probable, el escenario base, es que la Reserva Federal haya terminado ya su trabajo de subir los tipos. Es verdad que en sus propias proyecciones de septiembre apuntaron a una subida más de 0,25 puntos para este año, pero creo que en la última reunión del FOMC [el comité de política monetaria], el presidente Jay Powell fue razonablemente claro en que ya no era probable que eso sucediera en diciembre. Si en el futuro hay más subidas de tipos o no, dependerá de cómo se esté comportando la economía y de si realmente tenemos la desaceleración en el crecimiento que todos esperan. Porque si no es así, y el consumo sigue creciendo a un ritmo realmente robusto del 2,5%-3%, podría imaginarme a la Reserva Federal subiendo tipos de nuevo. Pero si ocurre lo que esperamos, que la economía se desacelera por varias razones, incluida la política monetaria y las condiciones financieras más restrictivas, entonces no creo que vuelvan a subirlos. Pienso que en su lugar, habrá una especie de periodo prolongado de espera, hasta que finalmente comiencen a recortar los tipos. Y preveo que no bajarán hasta que estén confiados de que la inflación se reduce al 2%, lo que requerirá un menor crecimiento y un aumento de la tasa de paro.

P. ¿Cómo de probable es el escenario de aterrizaje suave frente al riesgo de una recesión?

R. Hemos trabajado mucho los precedentes históricos. En los mercados desarrollados, hemos encontrado 140 ciclos de subidas de tipos en los últimos 70 años, y en los casos en que la inflación al comienzo de un ciclo era tan alta como en esta ocasión y el banco central subía más de cuatro puntos porcentuales los tipos para combatirla, el 90% de esos ciclos de subidas de tipos terminaron en recesión. Así que solo por esa experiencia histórica, sin saber nada más, creemos que es razonable decir que estamos en un momento en el que hay una probabilidad de recesión más alta de lo normal. ¿Dónde pondríamos esa probabilidad? Consideramos que es razonable decir que en el caso de Estados Unidos es como lanzar una moneda al aire, las probabilidades están muy igualadas. Si nos fijamos en los ciclos de subidas de tipos en los que se produjo un aterrizaje suave, se dieron cuando se produjo algún tipo de shock económico positivo en la oferta que coincidió con el ciclo de subidas de tipos. Por ejemplo, el boom de productividad, en los años 90; la expansión comercial en los años 60; el aumento de oferta de petróleo de la OPEP a mediados de los 80. Hubo una especie de shock positivo de la oferta, que permitió que la inflación bajara rápidamente después de que el banco central comenzara a subir los tipos, y luego no hicieron falta subidas tan agresivas e incluso pudieron recortar tipos más agresivamente. Siguiendo ese razonamiento, ahora la pregunta por el lado de la oferta es si estamos obteniendo cierta normalización del suministro desde la pandemia. Pero no está claro que eso sea suficiente para permitir que los bancos centrales se sientan cómodos recortando tipos de manera algo agresiva el próximo año. Básicamente, su mensaje es que vamos a tener tipos altos durante más tiempo. Y si eso se cumple, como sería nuestro punto de vista, eso es históricamente muy consistente con la posibilidad de que la recesión llegue en algún momento. Los riesgos de recesión no están totalmente descontados en los mercados, que están siendo un poco complacientes al respecto. Seguimos pensando que existen riesgos de recesión y que se están infravalorando.

P. En el último año, constantemente se ha dicho que venía la recesión, pero nunca llega.

R. Bueno, está por ver. Que no haya llegado aún no significa que nunca vaya a llegar. Hay buenas razones para pensar que esta vez el retardo de los efectos de la política monetaria ha sido un poco más largo por el exceso de ahorro y otras causas relacionadas con la pandemia. Pero eso no sugiere necesariamente que estemos fuera de peligro todavía. Quiero decir, es ciertamente posible que no tengamos una recesión, pero nuestra idea es más bien que el riesgo es como el de que salga cara o cruz en una moneda al aire y creemos que los mercados no lo están valorando.

Sigue toda la información de Economía y Negocios en Facebook y X, o en nuestra newsletter semanal

elpais.com/economia/2023-12-04/tiffany-wilding-pimco-hay-riesgo-de-recesion-en-ee-uu-y-se-esta-infravalorando.html

Ley ómnibus de Milei: vender una propiedad será más barato e inmobiliarias esperan más operaciones

La norma que impulsa el Presidente elimina un impuesto que grava la venta de propiedades. Para los empresarios del sector, es otra señal positiva, después de la derogación de la Ley de Alquileres planteada en el DNU. Las escrituras están en niveles mínimos históricos aunque con leve reanimación en el último mes

Ley ómnibus de Milei: vender una propiedad será más barato e inmobiliarias esperan más operaciones

La venta de una propiedad será un 1,5% más barata, de aprobarse la Ley Ómnibus que Javier Milei envió el miércoles al Congreso. Es que, entre sus 664 artículos, el proyecto dispone quitar el Impuesto a la Transferencia de Inmuebles de Personas Físicas y Sucesiones Indivisas (ITI). Para el sector inmobiliario, esta iniciativa y la derogación de la Ley de Alquileres, establecida en el DNU que el Presidente había firmado la semana pasada, se convierten en dos factores fundamentales para incentivar las operaciones de compra-venta de inmuebles, que actualmente se encuentran en mínimos históricos (en torno a las 4000 escrituras mensuales en la Ciudad de Buenos Aires).

El impuesto ITI, que rige desde 1991 bajo la Ley 23.905, es del 1,5% del valor total del inmueble. Es decir, en una propiedad de u$s 150.000, representa un valor de u$s 2250, lo que en pesos -al tipo de cambio oficial- se traduce en $ 1,89 millones.

“Hay un doble impacto. Por la devaluación, todos los impuestos, que se pagan tomando en cuenta el tipo de cambio oficial, se encarecieron, lo que generó que, hoy, las operaciones inmobiliarias sean más costosas. De eliminarse el ITI, se corrige este aumento”, explicó Fabián Achával, dueño de la inmobiliaria que lleva su nombre.

Hay que recordar que, entre las primeras medidas que tomó el flamante Gobierno, se dispuso un nuevo tipo de cambio oficial, que pasó de $ 375 a más de $ 800. Es decir, los impuestos inmobiliarios se duplicaron en 24 horas.

“De sancionarse la ley, es muy positivo porque incentiva la compra-venta de inmuebles”, retoma Achával. Suma a esto la derogación de la Ley de Alquileres, que ya hizo que la oferta de inmuebles subiera 15% en el último mes. “La inversión de un inmueble para la renta vuelve a ser una opción segura”, dijo el empresario.

“Esta iniciativa, que convierte a los inmuebles en bienes más económicos, junto a la derogación de la Ley de Alquileres y al blanqueo que se quiere establecer, son tres medidas positivas, que, claramente, generarán una activación del mercado”, coincidió Iván Ginevra, presidente de la Cámara Inmobiliaria Argentina (CIA).

Desde 2018, el ITI convive con otro impuesto. La sanción de la Ley 27.430, en 2017, determinó que los inmuebles que se hayan comprado a partir del 1 de enero de 2018 en adelante no pagarían el ITI cuando se vendieran, sino que estarían sujetos al Impuesto a las Ganancias Cedulares, que grava la diferencia entre la compra y la venta.

Por ejemplo, si una persona compra a un departamento por un valor de u$s 100.000 y vende a u$s 150.000, la utilidad es de u$s 50.000 y sobre esto se debe calcular el 15% de ganancias celulares, lo que asciende a u$s 7500. Este impuesto seguirá vigente, ya que no está modificado por la Ley Ómnibus.

“Hay que ver como impactan en el mercado inmobiliario el DNU, la Ley Ómnibus y, también, la devaluación del peso frente al dólar oficial. Son iniciativas positivas. Se debe analizar todo el conjunto para hacer una radiografía general”, evaluó Achaval.

Según los últimos datos del Colegio de Escribanos de la Ciudad de Buenos Aires, en noviembre, se registraron 4068 operaciones de compraventa, que sumaron un monto total de $ 132.080 millones. Sólo por esas operaciones, la recaudación del ITI habría sido de $ 1980 millones.

Un segundo semestre positivo

Si bien en el mercado inmobiliario son prudentes con el futuro del sector, hasta ahora, las medidas anunciadas por el Gobierno les sientan bien.

“Veníamos en los últimos cuatro meses del año con un veranito inmobiliario. El punto de partida es positivo. No es claro que va a pasar en los próximos meses pero los cambios son alentadores”, explicó Achaval.

Por su parte, Alejandro Bennazar, ex presidente de CIA, sostuvo que el blanqueo de capitales que también está incluido en la Ley Ómnibus impactará en el primer semestre. “Creemos que se van a dar muchas operaciones de ticket bajo de u$s 100.000. Esto va a dinamizar un mercado que viene recuperándose”, sostuvo.

Con respecto a los precios, Bennazar reconoció que, actualmente, el mercado “está de remate”. “Los valores que hoy se están manejando van a subir en marzo o abril. Esto hará que muchos se apuren a concretar ahora las operaciones. La quita del ITI es un incentivo más”, finalizó

www.cronista.com/negocios/ley-omnibus-de-milei-vender-una-propiedad-sera-mas-barato-e-inmobiliarias-esperan-mas-operaciones/

Ley ómnibus de Milei: vender una propiedad será más barato e inmobiliarias esperan más operaciones – El Cronista

Cómo les ha ido con el dólar a Ecuador, Panamá y El Salvador, las 3 economías dolarizadas de América Latina

- Cecilia Barría

- BBC News Mundo

15 octubre 2020

Ecuador y El Salvador se dolarizaron hace casi dos décadas, mientras que Panamá lleva más de un siglo utilizando la moneda estadounidense.

Los tres países latinoamericanos oficialmente dolarizados, Ecuador, El Salvador y Panamá, tomaron esa ruta en contextos muy diferentes.

Aunque muchas veces se ha presentado la dolarización como la fórmula mágica para poner fin a todos los males de una economía en crisis, lo cierto es que los economistas reconocen que tiene ventajas y desventajas.

Y que no es la “gran receta” para salvar a todos los países en crisis.

“Con dolarización puedes tener un crecimiento mediocre o un crecimiento fenomenal, porque la dolarización no es el único factor que lo determina. No es una panacea”, le dice a BBC Mundo Gabriela Calderón, economista asociada del Instituto Cato, en Washington D.C.

En aquellos países donde la moneda local se ha devaluado y la inflación ha subido a niveles difíciles de controlar, la adopción del dólar suena a estabilidad, principalmente porque es la divisa de referencia internacional y el refugio de los inversores cuando llega una crisis.

Pero en el largo plazo puede tener efectos negativos, como explica en diálogo con BBC Mundo el economista Pablo Dávalos, director del centro de estudios Foro de Economía Alternativa y Heterodoxa de Ecuador y profesor de la Universidad Andina Simón Bolívar.

“La dolarización ha provocado estabilidad monetaria, pero con un costo social gigantesco”.

- ¿Por qué sigue siendo tan popular la dolarización entre los ecuatorianos? (y cuál es su lado oscuro)

Aunque son tres las economías dolarizadas de manera oficial, países como Venezuela y Argentina han transitado por un proceso que se conoce como “dolarización espontánea”, donde el billete verde es, en la práctica, mucho más confiable y apreciado por la población que la moneda local.

¿Cuándo se dolarizaron?

Panamá adoptó el dólar como moneda oficial junto al balboa, su moneda nacional, en 1904, poco después de constituirse como Estado independiente y bajo la influencia directa de Estados Unidos que, en aquel entonces, asumió el control del Canal de Panamá.

Aunque en la actualidad aún existe el balboa (equivalente a un dólar), no se imprime en formato de billetes y su utilización es muy restringida.

FUENTE DE LA IMAGEN,GETTY IMAGES

Pie de foto,

Panamá adoptó el dólar en 1904, poco después de su independencia y cuando Estados Unidos asumió el control del Canal de Panamá.

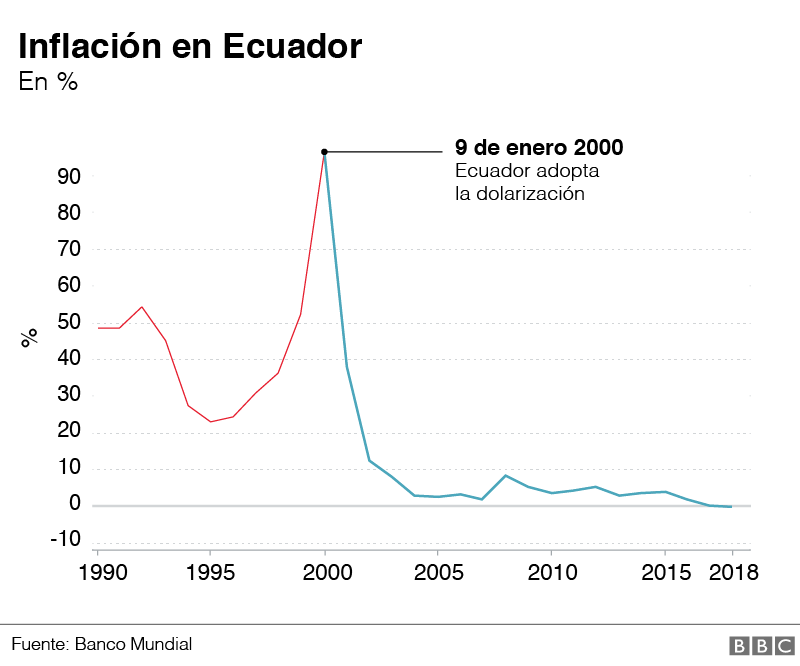

Casi un siglo después, en Ecuador la economía atravesaba una crisis tan profunda que la dolarización fue concebida como la última carta para salvar a un país que estaba a la deriva, con una hiperinflación que llegó al 96% y una moneda nacional, el sucre, completamente devaluada.

Así fue como el 9 de enero de 2000 el presidente Jamil Mahuad dolarizó la economía ecuatoriana, en medio de un clima de polarización política que provocó la salida del gobierno.

Al siguiente año, el presidente de El Salvador, Francisco Flores, anunció que el país utilizaría dos monedas: el colón y el dólar.

Pero apenas los colones dejaron de circular, el dólar se transformó en la única moneda del país.

FUENTE DE LA IMAGEN,GETTY IMAGES

Pie de foto,

Ecuador dolarizó su economía a inicios de 2000.

A diferencia de Ecuador, que cambió su moneda porque estaba en medio de un shock económico, la dolarización salvadoreña respondió más bien a un asunto de intereses económicos, puesto que era una condición imprescindible para aprobar el Tratado de Libre Comercio con EE.UU., que eliminaba los aranceles aduaneros para ambas partes.

Ventajas

Una de las ventajas más citadas por los economistas es que la dolarización le ha permitido a los tres países, especialmente a Ecuador y El Salvador, evitar el riesgo de una devaluación profunda y repentina, un fantasma que por décadas ha perseguido a las economías de la región.

“La dolarización provocó un efecto de estabilidad de precios y redujo los costos de las transacciones internacionales”, explica Dávalos.

Al principio la medida generó resistencia. En el caso de Ecuador, generó una ola de protestas y profundizó aún más la crisis política que había en el país.

Pero con el paso de los años se transformó en una decisión muy popular que hasta el día de hoy cuenta con la aprobación mayoritaria de la población, incluso a pesar de que la economía está en serios problemas.

Los más críticos suelen poner a Ecuador como un ejemplo del fracaso de la dolarización, pero la economista Gabriela Calderón, asegura que la causa de la crisis es un déficit fiscal cercano a los US$8.000 millones, que nada tiene que ver con el tipo de moneda que utiliza el país.

“A pesar de tener una de las contracciones económicas más grandes de la región, no tenemos inflación, ni corridas bancarias, ni fuga de capitales”, apunta, agregando que el sistema financiero está en una situación relativamente estable pese a la crisis.

El riesgo de tener moneda propia es que, en aquellos países donde las instituciones son débiles y no está clara la separación de poderes, explica, los gobiernos terminan presionando a los bancos centrales para que impriman más billetes y eso hunde a la moneda local.

“Si Ecuador no hubiera dolarizado estaría más mal”, asegura Calderón, porque el dólar ha sido un ancla que evita la inflación y protege los ahorros de las personas.

Desventajas

Un ancla que si bien controló la inflación y generó estabilidad de precios, provocó una serie de efectos negativos, sostiene Pablo Dávalos, tanto en Ecuador como en El Salvador.

La dolarización, dice, distorsionó los sistemas de precios internos, haciendo que los países se volvieran más caros para su propia gente.

FUENTE DE LA IMAGEN,GETTY IMAGES

Pie de foto,

Uno de los efectos más negativos que tuvo la dolarización fue la destrucción de la industria local y -por lo tanto- la generación de empleo, dice el economista Pablo Dávalos.

Al ocurrir este fenómeno, algunos bienes de consumo se volvieron inaccesibles para la mayor parte de la sociedad y la desigualdad, que era un problema estructural de ambos países, terminó consolidándose.

Desde otra perspectiva, uno de los efectos más negativos que tuvo la dolarización fue la destrucción de la industria local y -por lo tanto- la generación de empleo.

“Los países dolarizados se convirtieron en economías importadoras de productos”, explica, básicamente porque se desindustrializaron.

Al analizar los tres países, el diagnóstico de Dávalos es bastante duro.

Ecuador vive de la exportación de materias primas, explica, principalmente petróleo, mientras que El Salvador vive de la exportación de su fuerza de trabajo.

“El principal producto de exportación de El Salvador son los migrantes”, apunta.

FUENTE DE LA IMAGEN,GETTY IMAGES

Pie de foto,

El Salvador vive principalmente de las remesas que envían los inmigrantes desde el exterior.

“El Salvador ha tenido que asumir un enorme costo social. Ha pagado la dolarización con el dolor de los migrantes”, señala el economista.

La dolarización contribuyó a que el país viva de las remesas que envían los salvadoreños desde el exterior, un problema que acentúa su dependencia de la mayor economía del mundo.

“Y Panamá se convirtióen un paraíso fiscal donde tienen sus cuentas los mafiosos del mundo”, afirma Dávalos.

Otro aspecto complejo de la dolarización es que los países tienen muy pocas herramientas para defenderse de los shock externos, porque no pueden ajustar el tipo de cambio para suavizar el impacto de los ciclos económicos.

Dolarización espontánea

Los casos más emblemáticos de dolarización informal o espontánea en la región son Argentina y Venezuela.

La última devaluación del peso en Argentina en 2002, dejó una profunda herida en el país que persiste hasta el día de hoy.

A los argentinos les preocupa el deterioro de su moneda que -en medio de las sucesivas crisis económicas que ha enfrentado el país- se devalúa cada vez que las cosas se complican.

FUENTE DE LA IMAGEN,GETTY IMAGES

Pie de foto,

En lo que va del año, el peso argentino se devaluó un 20% en el mercado oficial y cerca de un 45% en el paralelo.

En lo que va del año, la moneda local se devaluó un 20% en el mercado oficial y cerca de un 45% en el paralelo.

Esto se suma a las bruscas depreciaciones que ya había sufrido en 2018 y 2019, aumentando el temor de que la inflación se mantenga fuera de control.

Y en Venezuela, el gobierno de Nicolás Maduro ha tolerado la dolarización de manera informal. De hecho, cada vez hay más dólares en el país y menos bolívares.

Según un informe de la firma de análisis Ecoanalítica, el dólar ya ocupa más de un 53% del valor total de las transacciones que se realizan en Venezuela.

Tal como ha evolucionado la economía del país, el bolívar está tan devaluado que podría terminar con un valor más simbólico que real.

FUENTE DE LA IMAGEN,GETTY IMAGES

Pie de foto,

Cada vez más comercios en Venezuela muestran los precios también en dólares.

Aparte de ser una reforma económica, la dolarización también tiene un fuerte componente político, dicen los economistas consultados por BBC Mundo.

Por un lado limita el margen de maniobra del gobierno de turno al impedirle que recurra a la impresión de billetes para financiar el gasto fiscal y, por otro lado, lo hace depender de las decisiones que toma Estados Unidos en términos de política monetaria.

Si la dolarización fuese el antídoto contra las crisis, la mayor parte de los países de la región la habrían adoptado. Pero, como lo muestran los tres países dolarizados de la región, las causas y los efectos son muy diferentes en cada caso.

Y, por lo tanto, la receta que funciona en un país, no necesariamente tiene que funcionar en otro.![[IMG]](https://ichef.bbci.co.uk/news/640/cpsprodpb/16D3E/production/_109120539_line976.jpg)

Ahora puedes recibir notificaciones de BBC Mundo. Descarga la nueva versión de nuestra app y actívalas para no perderte nuestro mejor contenido.

www.bbc.com/mundo/noticias-54483030

Cómo les ha ido con el dólar a Ecuador, Panamá y El Salvador, las 3 economías dolarizadas de América Latina – BBC News Mundo

Algunos datos sencillos acerca de la deuda pública de Estados Unidos

ESTADOS UNIDOS

20 DE JULIO DE 2023

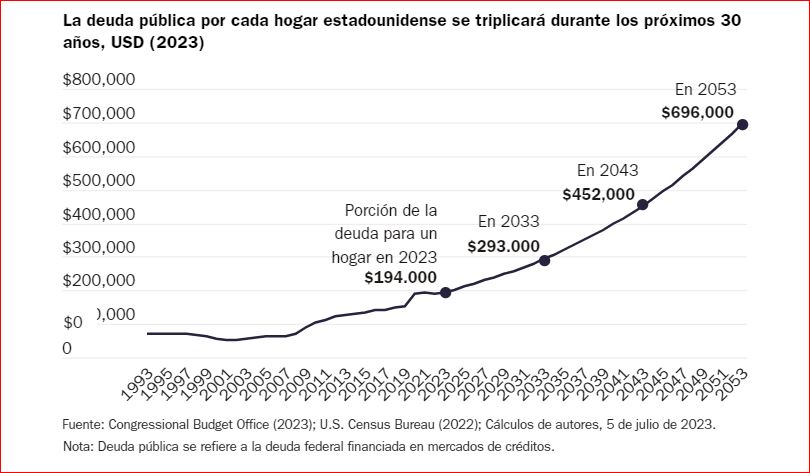

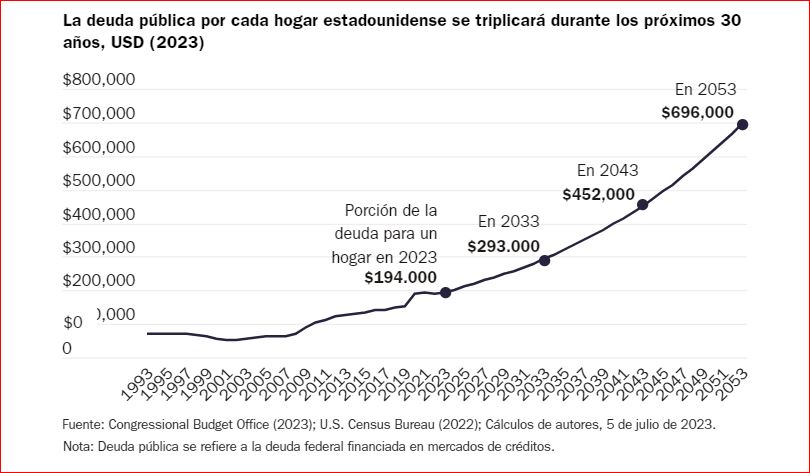

Romina Boccia dice que si la deuda pública de Estados Unidos se repartiera entre todos los hogares del país, cada uno de ellos debería 194.000 dólares este año.

El presupuesto del gobierno de Estados Unidos se caracteriza por enormes sumas que son demasiado abstractas para que la mayoría de la gente las comprenda fácilmente. Esta hoja informativa traduce los miles de millones y billones de cifras del presupuesto gubernamental a términos con los que los no expertos pueden relacionarse más directamente. El objetivo es animar a más estadounidenses a denunciar la irresponsabilidad del gasto y el endeudamiento públicos y a hacer oír su voz.

Aunque las finanzas del gobierno federal tienen algunas características únicas que hacen que el presupuesto federal sea diferente al presupuesto de cualquier hogar estadounidense, poner el gasto y el endeudamiento del gobierno en términos de su coste por hogar ilustrará lo desequilibrado que está el presupuesto federal y por qué es necesaria y urgente una corrección del rumbo.

La deuda pública de Estados Unidos es demasiado elevada y crece demasiado rápido.

- La deuda pública es mayor que todos los bienes y servicios producidos por particulares y empresas en Estados Unidos en un año. Si el Congreso decidiera recaudar el dinero para pagar la deuda el año que viene, a ningún estadounidense le quedarían ingresos para pagar el alquiler, comprar alimentos o para cualquier otra cosa, durante todo un año.

- Si repartiéramos la deuda pública entre todos los hogares estadounidenses, cada uno de ellos debería 194.000 dólares este año. Si esperamos 30 años y luego dividimos la deuda pública entre todos los hogares, cada uno debería 696.000 dólares.

- Los investigadores económicos han descubierto que los países que piden prestado tanto como el gobierno de Estados Unidos experimentan efectos negativos, como un menor crecimiento económico, menores ingresos para su población y tipos de interés más altos que afectan a todo, desde las hipotecas hasta los préstamos para automóviles. Si la deuda pública se descontrola demasiado, los países pueden enfrentarse a la llamada crisis fiscal, que podría afectar a la población peor que la crisis financiera de 2008 o la Gran Recesión. Los bancos podrían colapsar, la gente perdería su empleo y los bienes y servicios cotidianos se volverían inasequibles.

El presupuesto público está irresponsablemente desequilibrado.

- Si cualquier familia típica estadounidense gastara y pidiera prestado como lo hace el gobierno federal, esta familia gastaría 100.000 dólares al año, a pesar de ganar sólo 78.000 dólares. Esta familia pediría prestados 22.000 dólares más en un año, además de haber pedido prestados ya más de 400.000 dólares en total.

- Esa es una manera de pensar en el gobierno federal gastando 6,3 billones de dólares en 2022, después de recaudar sólo 4,9 billones de dólares en impuestos, y colocando los 1,4 billones de dólares adicionales encima de los 22,3 billones de dólares de deuda pública de Estados Unidos.

- De cada 10 dólares que gasta el gobierno, más de 7 se gastan en piloto automático, sin que los miembros del Congreso tengan que votar antes de gastar ese dinero. El Congreso sólo vota cómo gastar 3 de cada 10 dólares.

Este artículo fue publicado originalmente en Cato At Liberty (Estados Unidos) el 10 de julio de 2023.

www.elcato.org/algunos-datos-sencillos-acerca-de-la-deuda-publica-de-estados-unidos

Algunos datos sencillos acerca de la deuda pública de Estados Unidos | elcato.org